Dans le monde complexe de la finance d'entreprise, l'un des choix les plus cruciaux pour toute organisation concerne le financement de ses opérations. L'emprunt, qui consiste à obtenir des fonds sous forme de prêts, est l'une des voies les plus couramment utilisées. Pourtant, comme toute décision stratégique, recourir à l'emprunt comporte son lot de bénéfices et de limitations. Il faut comprendre ces aspects pour faire un choix éclairé. Cela implique de comprendre non seulement les avantages potentiels, comme l'accès à des ressources supplémentaires pour la croissance, mais aussi les défis, tels que le fardeau du remboursement et le risque financier accru.

Plan de l'article

Emprunt : un atout pour les entreprises

Les avantages du financement par emprunt pour les entreprises sont nombreux et permettent d'atteindre des objectifs stratégiques. Il offre un accès rapide à des liquidités supplémentaires, ce qui peut être essentiel pour financer la croissance ou saisir de nouvelles opportunités commerciales. L'emprunt permet aux entreprises de préserver leur capital propre et ainsi d'éviter une dilution de leurs parts. Cela est particulièrement avantageux lorsqu'il s'agit de projets à fort potentiel rentable.

Lire également : Optimisez votre gestion de trésorerie avec une anticipation des besoins de votre entreprise

Le recours à l'emprunt peut aussi offrir une certaine flexibilité dans la gestion financière en proposant des modalités adaptées aux besoins spécifiques de l'entreprise. Par exemple, les taux d'intérêt peuvent être fixes ou variables en fonction des conditions du marché et des prévisions économiques.

Le financement par emprunt permet souvent aux entreprises de bénéficier d'avantages fiscaux tels que la déductibilité des intérêts sur les prêts contractés. Cette réduction du coût net du financement constitue un atout majeur pour améliorer la rentabilité globale.

A voir aussi : Comment sont rémunérées les heures supplémentaires et complémentaires ?

Malgré ces bénéfices potentiels, vous devez considérer attentivement les limitations associées au financement par emprunt pour les entreprises.

L'une des principales limitations est le fardeau financier lié au remboursement régulier du capital principal ainsi que le paiement des intérêts associés. Ces obligations peuvent entraîner une pression significative sur la trésorerie disponible et affecter négativement la capacité de l'entreprise à réinvestir dans son activité ou à faire face à d'éventuels imprévus.

Le recours excessif à l'emprunt peut augmenter la dette globale de l'entreprise et potentiellement affecter sa solvabilité. Les investisseurs et les créanciers peuvent percevoir un niveau élevé d'endettement comme un signal de risque accru, ce qui peut rendre plus difficile l'accès futur aux financements externaux.

Face à ces limitations, vous devez rechercher des alternatives au financement par emprunt. L'une des possibilités est le financement par capitaux propres, où les fonds sont obtenus en émettant des actions ou en faisant appel à des investisseurs externaux. Cette option permet de réduire la pression sur la trésorerie tout en impliquant davantage les parties prenantes dans le succès de l'entreprise.

Pour tirer pleinement parti du financement par emprunt, il est indispensable d'adopter certaines bonnes pratiques. Vous devez mener une analyse approfondie afin de déterminer précisément les besoins financiers ainsi que la capacité réelle de remboursement. Il est recommandé de diversifier ses sources de financement pour limiter le risque lié à une trop grande dépendance vis-à-vis d'un prêteur unique.

Le financement par emprunt offre indéniablement des avantages significatifs aux entreprises qui souhaitent se développer et saisir des opportunités commerciales. Ces bénéfices doivent être soigneusement pesés contre les limitations inhérentes à cette stratégie de financement.

Emprunt : attention aux limites !

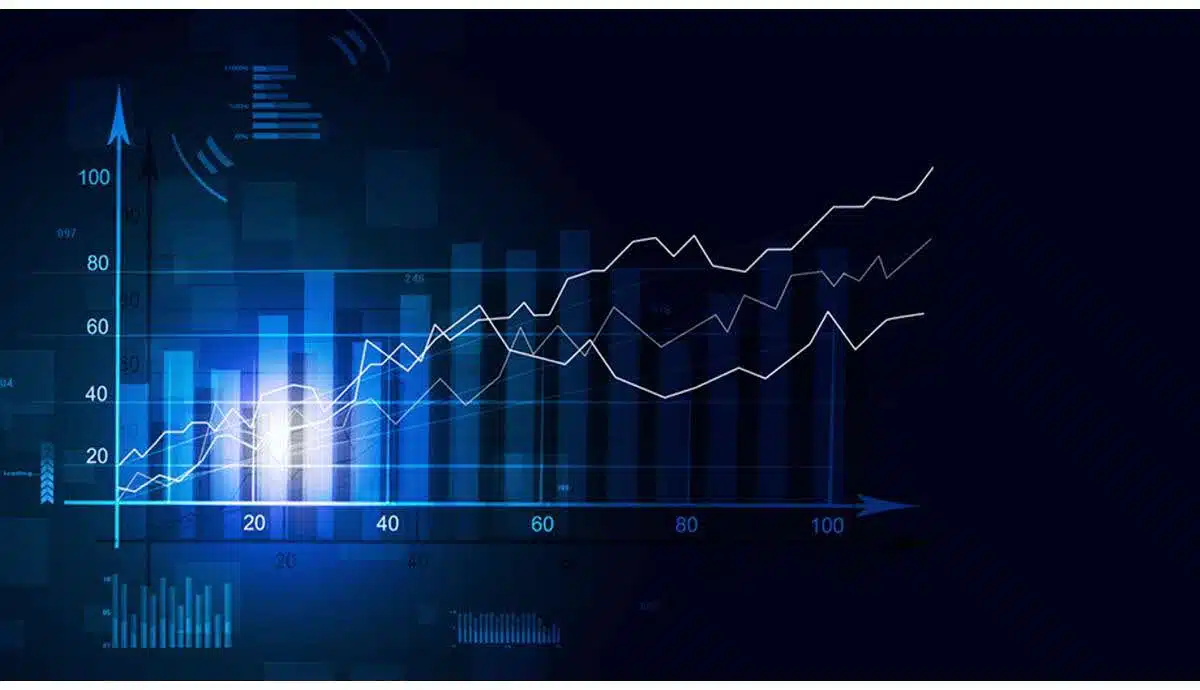

Il faut prendre en considération les conditions économiques et financières actuelles lors du recours au financement par emprunt. En période de taux d'intérêt élevés, le coût global de l'emprunt peut être significativement augmenté, ce qui peut impacter négativement la rentabilité de l'entreprise. Des fluctuations sur les marchés financiers peuvent rendre le refinancement ou le renouvellement des prêts existants plus difficiles.

Une autre limite à prendre en compte est la nécessité de fournir des garanties pour obtenir un prêt. Les institutions financières exigent souvent une assurance sous forme d'actifs tangibles ou même personnels pour sécuriser leurs investissements. Cela peut s'avérer problématique pour les jeunes entreprises ou celles dont les actifs sont limités.

Le remboursement régulier du capital et des intérêts représente aussi une contrainte sur la trésorerie disponible. Les paiements mensuels ou trimestriels peuvent mettre une pression supplémentaire sur les flux de trésorerie déjà limités, affectant ainsi la capacité de l'entreprise à faire face aux dépenses courantes ou à investir dans son développement futur.

Le financement par emprunt implique généralement une dette à long terme qui doit être honorée pendant plusieurs années voire décennies. Cette charge continue peut limiter la flexibilité financière et opérationnelle de l'entreprise, rendant difficile toute adaptation rapide aux changements du marché.

Il faut garder à l'esprit que le financement par emprunt n'est pas adapté à toutes les situations ni à tous les types d'entreprises. Certains secteurs d'activité, tels que les startups technologiques à fort potentiel de croissance mais avec des flux de trésorerie négatifs, peuvent avoir du mal à obtenir un financement par emprunt.

Si le financement par emprunt offre des avantages indéniables pour les entreprises en quête de fonds supplémentaires, il faut prendre une décision concernant son mode de financement.

Au-delà de l'emprunt : quelles options pour les entreprises

Il existe cependant diverses alternatives au financement par emprunt que les entreprises peuvent explorer pour répondre à leurs besoins de liquidités. L'une de ces alternatives est le financement participatif, aussi connu sous le nom de crowdfunding. Cette méthode permet aux entreprises de solliciter des fonds auprès d'un grand nombre d'investisseurs potentiels via des plateformes spécialisées en ligne. Le financement participatif offre l'avantage supplémentaire d'être une source de financement potentiellement plus rapide et plus flexible que les prêts traditionnels.

Une autre option est la levée de fonds en capital, qui consiste à céder une partie du capital social ou des actions ordinaires de l'entreprise à des investisseurs externes pour obtenir les fonds nécessaires. Cela peut se faire par le biais d'une introduction en bourse, où l'entreprise devient publique et émet des actions pour lever des capitaux, ou par le biais d'accords privés avec des investisseurs institutionnels ou privés.

Les subventions gouvernementales sont aussi un moyen populaire pour les entreprises d'obtenir un soutien financier sans recourir à l'emprunt. Les gouvernements offrent souvent différentes formules de subventions et autres incitations financières dans certains secteurs stratégiques tels que la recherche scientifique, la technologie verte ou encore la création artistique.

Certaines entreprises peuvent opter pour une gestion prudente du flux de trésorerie interne afin de réduire leur dépendance vis-à-vis du financement externe. Au-delà de cela, la gestion prudente du flux de trésorerie interne peut permettre aux entreprises d'accumuler des réserves financières pour faire face à des dépenses imprévues ou investir dans leur croissance future.

Bien que le financement par emprunt reste une solution courante et viable pour les entreprises en quête de fonds supplémentaires, pensez à bien prendre une décision. Les alternatives telles que le crowdfunding, la levée de fonds en capital ou l'utilisation des subventions gouvernementales peuvent offrir aux entreprises plus de flexibilité et moins de contraintes en termes de finance. Et chacune a ses propres avantages et inconvénients et chaque entreprise doit choisir celle qui correspond le mieux à ses besoins spécifiques.

Réussir son emprunt : les clés du succès

Pour un financement par emprunt réussi, il faut définir clairement ses besoins. Une entreprise devrait évaluer avec précision le montant du prêt nécessaire ainsi que la durée souhaitée pour le remboursement. Cela permettra à l'emprunteur de choisir le type de prêt qui correspondra le mieux à ses besoins spécifiques, qu'il s'agisse d'un crédit bancaire traditionnel, d'une ligne de crédit renouvelable ou encore d'un emprunt obligataire.

Une fois ces étapes initiales réalisées, il faut préparer ce dossier avec soin afin de donner aux prêteurs une image claire et convaincante des perspectives de l'entreprise.

Lorsqu'une entreprise obtient un financement par emprunt, il faut respecter les échéances fixées dans l'accord ainsi que la mise en place d'un suivi régulier des flux de trésorerie afin d'éviter tout problème potentiel lié au remboursement.

Bien qu'il y ait certainement des bénéfices associés au financement par emprunt pour les entreprises, il y a aussi des limites à prendre en compte. Cet article vous a présenté ces limites. En adoptant ces bonnes pratiques mentionnées ci-dessus et en faisant preuve d'une gestion prudente et diligente des ressources financières disponibles, une entreprise peut augmenter ses chances de réussir son financement par emprunt et atteindre ses objectifs à long terme.